BLOG

適格請求書(インボイス)発行事業者の登録通知書とは?

2023/06/06

愛知県知多地域、西三河碧海地域、名古屋市南部地域を営業区域としています、社会保険労務士の岡戸久敏と申します。

名古屋国税局から、消費税の「適格請求書発行事業者の登録通知書」が郵送されました。私の登録番号は、T3810394880093です。開業してすぐに、「適格請求書発行事業者の登録申請書」を税務署へ提出しました。

さて、令和5年10月1日から消費税法が改正されました。改正により、適格請求書(以下「インボイス」という。)という新しい様式の請求書を受け取らないと、その請求書のために支払った消費税を、自らが納税する消費税の計算をする際に控除できない(差し引けない)ということになりました。

つまり、インボイスを発行してあげないと、(インボイスではない)請求書を受け取ったお客様は納税する消費税を計算する際に、その取引において支払った消費税を差し引くこと(仕入税額控除)ができなくなってしまいます。

お客様にとっては、本来自分が納めなくてもよい消費税を納めなければならなくなります。お客様である会社にとっては、損だということになってしまいます。

このため、お客様が、インボイスを発行してもらえない事業者とは、今後、取引をしないという判断をすることは、当たり前ことだと思えてきます。

一方、インボイスを発行する事業者(個人事業主)は、課税事業者となります。

本来、前々年の年間売上高が1,000万円以下の場合、消費税の免税事業者となります。

売上高が少ない個人事業主(開業したばかりの社労士(私のこと))は、消費税分でも利益の足しにしたいと考えてしまうのもやむを得ないことだと思います。

でも、お客様のことを考えますと、インボイスを発行するのが適切だと考えます。お客様にご迷惑はかけられません。

ところで、消費税の納税金額の計算ですが、とても複雑でよくわかりません。

経理担当者がいない個人事業主にとっては、少しでも時間を節約して事務処理を楽にして、本業(社労士業)に専念したいと考えるのは自然なことだと思います。

こういう場合は、簡易課税制度をという計算方法を使うことができます。

前々年の年間の課税売上高が5,000万円以下の事業者が、選択できます。私は5月下旬に、「消費税簡易課税制度選択届出書」を税務署へ提出しました。

さて、簡易課税制度は、「売上にかかった消費税」にみなし仕入れ率(事業区分によって率が決まっています。社労士業は50%です。)をかけるだけで、仕入税額控除をみなしで計算できます。売上税額のみ計算すれば(単純化していえば、半分の計算量で)、消費税の納税金額を計算できるので楽です。なお、益税が出るか否かは、場合によるそうです。

以上より、私は、インボイス発行事業者となり、かつ、簡易課税制度を選択しました。

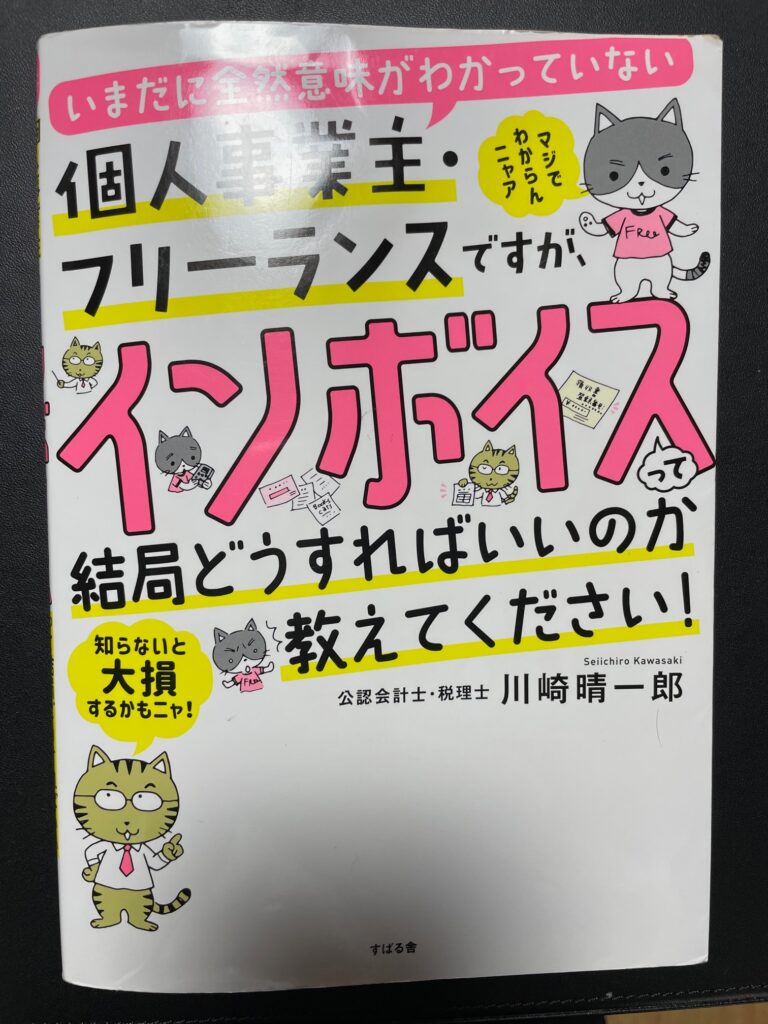

この文章を書くにあたり、「いまだに全然意味がわかっていない 個人事業主・フリーランスですが、インボイスって結局どうすればいいのか教えてください!」(川崎晴一郎氏著)を参考にしました。ありがとうございます。

インボイス制度の詳細は、国税庁のホームページ(インボイス制度の概要|国税庁 (nta.go.jp))を参考にしてください。

Copyright © おかど社会保険労務士事務所